Op-ed: Economia României în lumina curbei randamentelor din SUA

Datele privind încetinirea creșterii globale, inversarea curbei randamentelor în SUA și Canada, probabilitatea de aproape 32 la sută ca o recesiune să apară în SUA în iulie 2020 (www.newyorkfed.org), aproape egală cu cea de dinainte de criza din 2008, intrarea în recesiune a unor economii, inclusiv cea a Germaniei, redeschid discuțiile despre o posibilă recesiune globală într-un viitor apropiat. Pentru economiile dezvoltate, o nouă recesiune ar însemna reluarea sau continuarea utilizării instrumetelor neconvenționale de politică monetară, iar pentru unele economii emergente ar putea însemna utilizarea lor pentru prima dată, acolo unde ratele dobânzilor sunt prea joase și politicile fiscale au fost semnificativ prociclice.

Urmărește cele mai noi producții video G4Media

- articolul continuă mai jos -

Probabilitatea mare de apariție a unei recesiuni în 2019 a fost deseori discutată în ultimii ani. Și eu, într-o serie de articole publicate pe acest blog și în alte publicații în perioada mai 2016-august 2017 am adus argumente că este probabil ca următoarea recesiune să apară în intervalul 2017-2019, cu probabilitatea cea mai mare în vecinătatea anului 2019 („Când va fi următoarea recesiune și cum ne pregătim pentru ea”, 30 mai 2016; „Salarii și recesiune (Audi alteram partem!)”, 14 aprilie 2017; „S-ar putea ca data viitoare să fie mai dificil”, 26 august 2017). Am menționat în favoarea acestei opinii trei argumente: vârsta expansiunii, ciclul creditului privat și creșterea datoriilor companiilor private. În 2017 expansiunea avea deja 8 ani, în condițiile în care cea mai lungă expansiune din SUA a durat 10 ani și s-a derulat între 1991 și 2001. Cu alte cuvinte spuneam că, cel mai probabil, actuala fază expansionistă a economiei SUA nu va dura semnificativ mai mult decât cea mai lungă expansiune înregistrată. Am inclus în raționamente vârsta expansiunii nu pentru că expansiunile ar muri de bătrânețe (mor mai degrabă asasinate de băncile centrale, așa cum plastic s-a exprimat Dornbusch cândva), ci din motivul că vârsta expansiunii este un factor pe care agenții economici îl includ în formarea anticipațiilor referitoare la perspectivele consumului, care influențează puternic curba randamentelor. Ciclul creditului, a cărui vârstă medie este de 6-7 ani, depășea deja media. În fine, creșterea datoriilor companiilor financiare începuse încă din 2011, iar ritmurile de creștere deveneau tot mai viguroase (Fig. 1 și Fig. 2).

Exercițiul de evaluare pe care l-am făcut atunci a fost stimulat de începerea unui proces de îndepărtare accelerată a politicii fiscale de la o traiectorie anterior prudentă. Guvernele României realizaseră un efort lăudabil de a reduce deficitul bugetar de la 9,1 la sută în 2009 la 0,7 la sută în 2015. Totuși, în anii 2015-2017, guvernele au anunțat programe fiscale, pe care le-au implementat, ce aveau în centru creșterea salariilor și a altor cheltuieli curente concomitent cu reducerea unor impozite. Rostul exercițiului pe care l-am făcut atunci a fost să argumentez că politicile noastre macroeconomice trebuie să respecte anumite cerințe pentru a asigura stabilitatea macroeconomică, dacă nu din cauza legităților economice obiective, care sunt mai greu de înțeles, atunci măcar pentru că am putea fi prinși pe picior greșit de o recesiune care ar putea apărea în SUA, cel mai probabil în vecinătatea rezonabilă a anului 2019.

Temerea mea, care s-a adeverit, a fost aceea că acele politici fiscale vor genera mai întâi o creștere a cererii pentru produse din import, deteriorând contul curent, și vor genera o deflație temporară, prin reducerea TVA-ului, care s-ar putea reflecta într-un nivel scăzut al ratelor dobânzii pe piața interbancară. Pornind de aici, erau posibile două scenarii. Dacă recesiunea ar fi apărut în apropierea anului 2017 (primul scenariu), atunci am fi fost în situația de a nu avea nici spațiu monetar, nici spațiu fiscal pentru a contracara recesiunea, deoarece ratele dobânzilor ar fi fost prea mici, iar deficitul bugetar prea mare. În plus, deoarece producția în țările dezvoltate era încă sub potențial, aceste țări ar fi trebuit să continue sau să reia politicile monetare neconvenționale, pentru a evita o eventuală deflație, fără a avea sprijin suficient de la politicile fiscale. Dacă recesiunea ar fi apărut în vecinătatea anului 2019 (al doilea scenariu), pentru România excedentul de cerere adăugat de guvern ar fi avut timp să se reflecte în inflație, făcând necesară creșterea ratelor dobânzii. Cu dobânzi semnificativ mai mari decât cele (poate încă negative) din țările dezvoltate, România ar fi înregistrat intrări de capitaluri în căutare de randamente, ceea ce ar fi deteriorat și mai mult contul curent. Astfel, în caz de recesiune, ar fi existat spațiu monetar (deși, așa cum voi explica mai jos nu ar fi putut fi utilizat integral), dar nu și spațiu fiscal, ceea ce ar fi făcut ca politica fiscală să accentueze recesiunea.

Opinia mea că cel mai probabil economia va intra în recesiune în vecinătatea rezonabilă a anului 2019 putea fi total greșită, dar nu exista un motiv serios pentru a respinge argumentația pe care am prezentat-o atunci cu scopul de a apela la o cunoaștere care este depozitată în înțelepciunea populară sub forma proverbului „paza bună trece primejdia rea”. Totuși, argumentul meu cu probabila recesiune în SUA nu a fost luat în seamă, poate din motivul că pentru decidenți sau pentru economiștii care îi sfătuiau nu părea credibil. În perioada 2016-2018, guvernele au promovat continuu reduceri de impozite concomitent cu creșteri de salarii, astfel că deficitele bugetare au sărit la 2,7-3,0 la sută din PIB, în ciuda faptului că economia avea un excedent de cerere ce făcea necesar un surplus bugetar pentru a securiza stabilitatea economiei în fața unui șoc extern. Astfel au apărut deficite gemene (Fig. 3)

Au trecut mai bine de trei ani de atunci și datele din prezent par să indice că suntem foarte aproape de situația în care avertizam că s-ar putea să ajungem.

Statele Unite

În ceea ce privește economia SUA, cu cei 9 ani împliniți, creditul a depășit durata medie de 6-7 ani a ciclului. Actuala expansiune economică a devenit cea mai lungă din ultimii 162 de ani, datoriile emise de guvernul federal au crescut, pe baze trimestriale, de la 42,6 la sută din PIB în ianuarie 2008 la 86,5 la sută din PIB în ianuarie 2019, iar datoriile companiilor nefinanciare au depășit în ianuarie 2019 nivelul înregistrat în ianuarie 2008 (Fig. 1). În volum absolut, pe baze trimestriele, față de ianuarie 2008, datoriile guvernului federal au crescut cu ceva mai mult de 300 la sută și cele ale sectorului companiilor nefinanciare cu 54 la sută. Deși gospodăriile și organizațiile nonprofit și sectorul financiar intern și-au redus pe baze trimestriale ponderea datoriilor în PIB comparativ cu ianuarie 2008, nivelul absolut al datoriilor lor a crescut cu aproape 16 la sută și respectiv 11 la sută față de nivelurile din aprilie 2012 (Fig. 2).

La cele de mai sus se adaugă recenta inversare a curbei randamentelor în SUA și în Canada. Îngrijorarea legată de inversarea curbei randamentelor vine pentru cei mai multi observatori de la coeficientul înalt de corelație dintre inversarea curbei randamentelor nominale și apariția recesiunilor într-un interval de câteva luni până la doi ani. Pentru economiști, această îngrijorare vine în plus și de la rațiunea care ar putea genera inversarea curbei randamentelor reale. Așa cum se vede în Fig. 4 – Fig. 6, apariția recesiunilor în SUA se corelează bine cu inversarea curbelor randamentelor, indiferent dacă acestea sunt exprimate în termeni nominale sau reali.

Motivul teoretic de îngrijorare al economiștilor poate fi înțeles pornind de la ecuația lui Ramsey (1928), care este o formă particulară de exprimare a ecuației lui Euler în economie: r=ρ+θm. Confom ecuației, pentru ca alocarea de la an la an a consumului să fie optimă, trebuie ca rata dobânzii r (beneficiul marginal al economisirii) să fie egală cu costul marginal al economisirii (sau venitul marginal al consumului curent), care este egal cu suma dintre rata preferinței de timp ρ (impaciența de a consuma acum mai degrabă decât mai târziu) și produsul dintre aversiunea consumatorului la riscul de a avea un consum fluctuant θ (de obicei este considerat constant) și dinamica anticipată a consumului m. Creșterea nerăbdării de a consuma și a veniturilor viitoare măresc beneficiul marginal al consumului prezent, astfel că stimulează aducerea unei părți a consumului din viitor în prezent. Astfel, creșterea acestor factori face necesară creșterea ratei dobânzii.

Pentru a simplifica, dacă facem abstracție de factorii psihologici (impaciența și aversiunea la risc), se poate spune că rata dobânzii reflectă creșterea consumului. În practică, atunci când anticipează venituri stabile mai mari, consumatorii cresc consumul prezent fie prin reducerea economisirilor, fie prin creșterea împrumuturilor, astfel determinând creșterea ratei dobânzii. Panta pozitivă a curbei randametelor arată că la maturități mai mari, ratele dobânzilor sunt mai mari, ceea ce înseamnă că pe orizontul de timp al curbei există anticipații că economia va crește. Similar, panta negativă a curbei randamentelor reflectă anticipații referitoare la încetinirea creșterii economice sau la recesiune.

Experiența arată că pentru unele economii, anticipațiile ce stau la baza inversării curbei randamentelor se referă doar la o încetinire a creșterii economice, în timp ce pentru altele se referă mai ales la recesiune. (Hong, 2019) a arătat recent că inversarea curbei randamentelor nu este puternic asociată cu recesiunea în țări ca Italia sau Regatul Unit, dar este puternic corelată cu recesiunea în SUA, Germania (care a intrat recent în recesiune, deși curba randamentelor nu este încă inversată, fiind doar foarte aplatizată) și Franța. Estrella și Mishkin (1996) au arătat că cu cât este mai abruptă panta negativă a curbei (adică cu cât mai mare este diferența dintre rata dobânzii pentru bondurile cu maturitate de 10 ani și, de exemplu, titlurile de trezorerie cu maturitatea de 3 luni), cu atât probabilitatea unei recesiuni este mai mare, fiind un indicator mai bun decât alți indicatori financiari și care, atunci când este în contradicție cu predicțiile unui model al economiei, ipotezele modelului trebuie regândite.

România

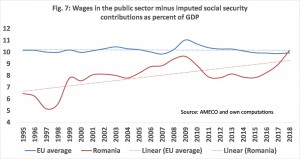

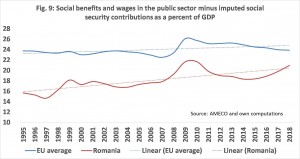

Cu această concluzie în minte mă voi referi la economia noastră. Spre deosebire de perioada premergătoare crizei din 2008, când economia înregistra două boomuri, unul în piața imobiliară și unul în consum, alimentate de creșterea salariilor și a creditului, acum avem doar boomul consumului, alimentat de creșterea salariilor. Evoluția ponderii salariilor din sectorul public și a cheltuielilor sociale ca procent din PIB în România față de media din Uniunea Europeană (EU) este prezentată în Fig. 7- Fig. 9. Se vede volatilitatea mai mare în cazul României. Ca și înainte de anul 2009, politica fiscală contribuie la supraînălzirea economiei și intrările de capitaluri sunt mari. Rezultatele sunt similare cu cele înregistrate înainte de 2009: avem dezechilibre fiscale structurale nesustenabile, dezechilibre externe relativ mari (al doilea cel mai mare deficit de cont curent din UE) și o datorie externă de 103,7 miliarde euro (iunie 2019). Contextul mondial este oarecum schimbat. Se mențin dezechilibrele globale, dar zona euro este acum, în medie, o zonă cu excedent de cont curent. Majoritatea țărilor din UE au surplusuri de cont curent sau deficite relativ mici. Economia SUA continuă să aibă cel mai mare deficit de cont curent din lume și rămâne împrumutătorul (borrower) de ultimă instanță. Ca și în 2008, în SUA se află în plină desfășurare o serie de boomuri alimetate de ratele mici ale dobânzilor.

În acest context, parte din scenariul pe care l-am prezentat mai sus pentru România este deja în curs de materializare. Din cauza politicii fiscale, ratele dobânzii sunt suficient de mari pentru a continua să atragă intrări de capitaluri care finanțează un deficit de cont curent din ce în ce mai mare. O reducere a ratei dobânzii care să contribuie la temperarea acestor intrări nu este posibilă fără a deteriora anticipațiile inflaționiste, care pentru anul acesta depășesc 4 la sută. Dacă recesiunea va apărea într-un viitor relativ apropiat de anul 2019, un sudden stop nu poate fi exclus, ceea ce va duce la deprecierea monedei și la imposibilitatea de a reduce rata dobânzii foarte mult fără a alimenta deprecierea, care ar deteriora bilanțurile celor cu datorii, încetinind creșterea economică. Din acest motiv am spus mai sus că, în condițiile menționate, spațiul de manevră al politicii monetare nu poate fi utilizat pe deplin în recesiune. Date fiind ratele mici ale dobânzilor din țările dezvoltate, politica fiscală ar fi trebuit să opereze cu un deficit egal cu zero sau chiar cu un surplus, pentru a ajuta politica monetară să reducă ratele dobânzilor fără a crea anticipații inflaționiste.

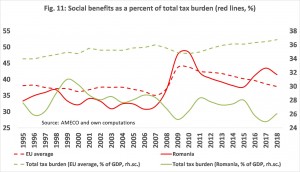

Așa cum am precizat deja, în eventualitatea unei recesiuni în viitorul foarte apropiat, politica fiscală va rămâne prociclică. Dar dincolo de acest efect general, ceea ce îngrijorează este faptul că unii parametri ai structurii cheltuielilor sunt într-o poziție mai precară comparativ cu anul 2008, ceea ce va face mai dificilă administrarea recesiunii. Astfel, ponderea cheltuielilor cu salariile ajustate pentru cheltuielile sociale imputabile era în 2008 de 35,1 la sută din sarcina fiscală, iar în 2018 era de 38,9 la sută din sarcina fiscală (Fig. 10). Similar, ponderea cheltuielilor sociale în sarcina fiscală era în 2008 de 36,9 la sută, iar în 2018 de 41,5 la sută (Fig. 11). În consecință, ponderea celor două tipuri de cheltuieli luate împreună au crescut de la 72 la sută din sarcina fiscală în 2008 la 85,8 la sută din sarcina fiscală în 2009, anul recesiunii severe. (Fig. 12).

Dacă o recesiune de aceeași dimensiune ar interveni în 2020 și ponderea în sarcina fiscală a cheltuielilor sociale și a celor cu salariile ajustate pentru cheltuielile imputabile ar fi în 2019 la nivelul din 2018, atunci înseamnă că cele două tipuri de cheltuielil luate împreună ar ajunge în 2020 la aproximativ 94,3 la sută din sarcina fiscală. Acest nivel nu ar mai lăsa suficient loc pentru alte cheltuieli curente și de investiții, forțând soluții dureroase. Experiența ne arată că, în România, partidele forțate să aplice soluțiile dureroase sunt mereu altele, pentru că după ce le aplică sunt scoase de votanți de pe scena politică, comparativ cu invariant același partid care generază problemele în fazele ascendente ale economiei prin promovarea politicilor fiscale prociclice. În consecință, politica fiscală prociclică are consecințe negative nu numai pentru economie, ci și pentru democrație și calitatea mediului politic.

Să presupunem însă că realitatea ne va contrazice, ca în multe alte ocazii în trecut, și recesiunea va întârzia câțiva ani, dându-ne timpul să facem corecțiile necesare în mod gradual. Va fi utilizat acest timp pentru corecții graduale? Greu de crezut! Politologul și jurnalistul Erik Maria Ritter von Kuehnelt-Leddihn spunea că partidele „Strânge Cureaua” doar în rare ocazii au curajul să ia înapoi ceea ce au dat partidele „Moș Crăciun”, căci vor pierde votanți, chiar dacă măsura este economic corectă.

În general, economiștii cu vederi de stânga cred că ponderea veniturilor bugetare în PIB a scăzut prea mult și că ajustarea ar trebui făcută inclusiv prin creșterea impozitelor, prin reintroducerea progresivității impozitării veniturilor personale etc. Totuși, ei ar trebui să observe din Fig. 13 de mai jos că, în România, perioadele de scădere a ponderii veniturilor în PIB au tins să coincidă cu guvernările de stânga sau cu guvernările susținute de stânga politică. Este astfel dificil de argumentat de ce creșterile nesustenabile de cheltuieli salariale ar trebui acomodate prin creșteri de impozite și de ce asta nu ar duce la hazard moral. De aceea, dacă vom avea timp, cel mai bine ar fi să stopăm creșterea salariilor pentru 2 ani. Asta ar ușura mult ajustarea pe care o va impune inevitabila recesiune.

Bibliografie

Hong, Sungki (2019), „Do Yield Curve Inversions Predict Recessions in Other Countries?”, https://www.stlouisfed.org/on-the-economy/2019/august/yield-curve-inversions-predict-recessions-other-countries

Estrella Arturo; Mishkin Frederik (1996), „The Yield Curve as a Predictor of Recessions in the United States and Europe”, https://www.bis.org/publ/confp02n.pdf .

New York Fed https://www.newyorkfed.org/medialibrary/media/research/capital_markets/Prob_Rec.pdf

Lucian Croitoru este consilier al guvernatorului BNR. Opiniile autorului nu implică poziția BNR

Donează lunar pentru susținerea proiectului G4Media

Donează suma dorită pentru susținerea proiectului G4Media

CONT LEI: RO89RZBR0000060019874867

Deschis la Raiffeisen Bank

6 comentarii